Con el objetivo de reordenar los flujos financieros del país, desde el pasado tres de agosto se implementa un grupo de medidas para la bancarización de operaciones con el fin de incrementar el uso de los canales electrónicos de pago.

Ante las dudas de la población y para ofrecer más detalles de este proceso, comparecen este lunes en la Mesa Redonda el presidente del Banco Central de Cuba, Joaquín Alonso, y el vicepresidente de esa institución, Alberto Quiñones. A la vez, desarrollaremos un foro debate a través del sitio web de Cubadebate.

La bancarización es un proceso gradual

Al inicio del programa televisivo, Joaquín Alonso, presidente del BCC, explicó el contexto de las medidas adoptadas y qué significa la bancarización.

“Es un proceso en el que se ha venido avanzando durante algunos años, en el que participan todos los organismos de la Administración Central del Estado y Gobiernos locales, así como todos los actores económicos de la sociedad. Se potencia el uso de títulos de créditos e instrumentos bancarios, con prioridad en el uso de los medios electrónicos de pago”, dijo.

Agregó que “es un proceso gradual, que hemos estimado en seis meses, al que se espera que cada vez se sumen más personas. Eso no quiere decir que va a desaparecer el efectivo. El que usa los canales de pago electrónicos obtiene beneficios, descuentos.

Es un proceso demandado por la población, como se pudo apreciar en los debates de la reciente sesión ordinaria de la Asamblea Nacional del Poder Popular”.

Según Alonso, la bancarización permitirá continuar empoderando la economía y potencia las posibilidades que el sistema bancario puede brindar al desarrollo del país.

“No todos los comercios tienen aún las condiciones tecnológicas para efectuar las operaciones comerciales por vías digitales, pero se seguirá avanzando en ese camino.

Hoy, comercios de todo tipo están utilizando pasarelas de pagos electrónicos”, añadió.

El presidente del BCC señaló que el incentivo lo da, por un lado, el sistema bancario, y por otro, el ahorro. Se propicia mayor transparencia en la circulación monetaria y solamente se realizan transferencias entre personas naturales.

“Lo que sucede hoy es que los trabajadores vemos cómo los precios en el mercado suben, llegando incluso a precios abusivos”, aun con las medidas implementadas por el Ministerio de Finanzas y Precios.

“Las transacciones en nuestra economía tienen que ser bajo actividades lícitas, según establece la Constitución. Por tanto, en la medida en que se transparenten las operaciones y transacciones con el proceso de bancarización, estaremos dejando menos margen a las ilegalidades”.

Otro beneficio de la bancarización –explicó– es que las plataformas ofrecen servicios los siete días de la semana y las 24 horas del día. Además, la divisa que se emplea en la fabricación de moneda física se puede destinar a otras prioridades del país.

Reiteró que con el efectivo se pueden cometer más errores en los ejercicios de cobros y pagos.

Un aspecto importante que no podemos pasar por alto son los mecanismos de control interno, que también nos posibilitan una mayor disponibilidad de efectivo y beneficiar a clientes que soliciten préstamos o financiamiento para determinados fines.

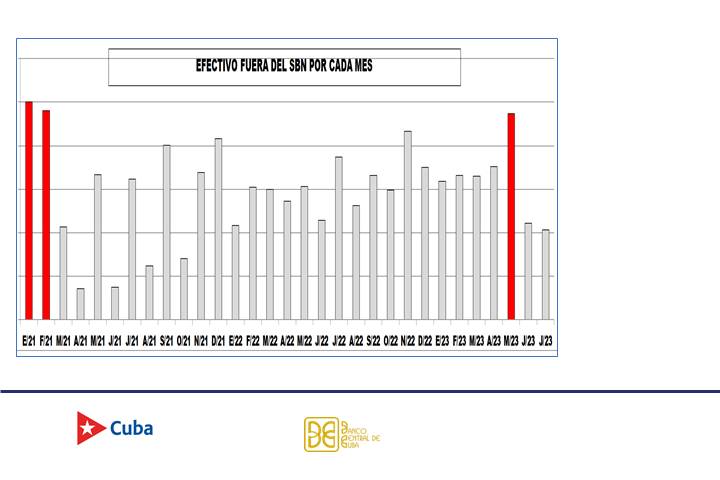

En la diapositiva se muestra el efectivo que ha quedado fuera del Banco desde la Tarea de Ordenamiento (diciembre de 2021).

En las dos primeras barras rojas se muestra el dinero que tuvimos que rotar, como consecuencia del incremento salarial para crear capacidad de compra en la población, teniendo en cuenta los nuevos precios.

Los primeros meses (enero, febrero, marzo y abril) se comportaron según lo esperado: una inyección de dinero y luego una retirada paulatina por el efecto de las ventas a los nuevos precios.

Sin embargo, en abril empezó a moverse distorsionadamente el efecto de salida de efectivo y reducción que no es lo lógico en el funcionamiento de la economía.

En el año 2022 empiezan a crecer los nuevos actores de la economía y vemos cómo hay una curva que equipara a los primeros meses de 2021, sin inyección monetaria alguna. Ha crecido con gran exponencialidad el dinero que está fuera de los bancos.

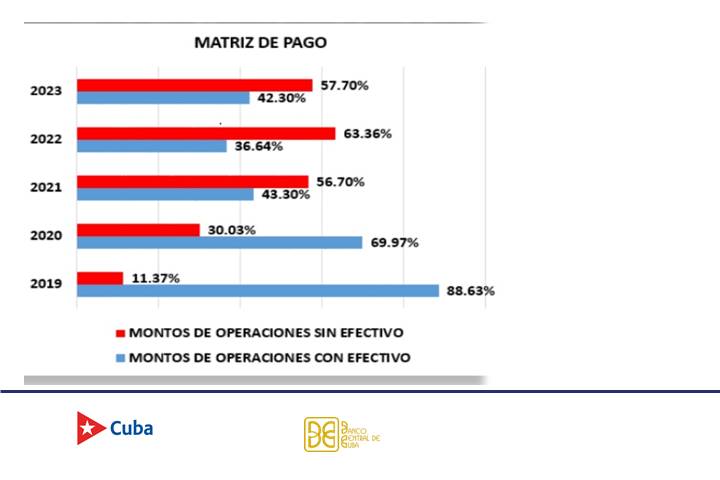

En esta diapositiva se muestra el efecto de la matriz de pago en los últimos años. Desde 2019 las barras rojas, que son los montos de operaciones sin efectivo, se observa cómo ha ido avanzando la bancarización de la población hasta 2023, la cual se ha quintuplicado.

Sin embargo, en 2023 lo que crece es el efectivo no las operaciones bancarizadas. La población acumula su efectivo fuera del banco.

El efecto acumulado de todas esas barras, pequeñas o grandes, hace que tengamos hoy un nivel de efectivo fuera del sistema bancario muy alto, más allá de lo que necesita la economía.

Siempre van a existir operaciones con efectivo

“Siempre van a existir operaciones con efectivo, pues comprendemos que no toda la población tiene acceso a los medios digitales, o sabe utilizarlos, para realizar las operaciones comerciales”, aclaró el presidente del BCC, y agregó que el servicio de caja extra es un beneficio que se continuará ampliando en las bodegas, mercados y otros establecimientos.

Entre los canales electrónicos de pago que la población cubana tiene a su disposición, destacan los cajeros automáticos, las terminales de puntos de venta, la banca telefónica, la banca remota, Transfermóvil, Bolsa Mi Transfer y Enzona, recordó.

“Para todo lo anterior hace falta una cuenta bancaria asociada a una tarjeta. También hay tarjetas prepagadas. Son parte del ecosistema del sistema de pagos electrónicos.

Transfermóvil hoy tiene más de cuatro millones de usuarios.

“Hay un abanico grande de medios de pagos electrónicos. El turismo ha decidido que todos los pagos en hoteles serán sin utilizar efectivo. A medida que avancemos, empoderaremos a la población para que se vaya beneficiando”, afirmó Alonso.

Entre los beneficios del pago electrónico, enumeró su seguridad, eficiencia y ahorro, transparencia, inmediatez, capacidad de pago.

“Está disponible a cualquier hora, todos los días del año”, destacó. “Son decisiones que beneficiarán a la población, la transformación digital del país y la economía. En la medida en que nos demos cuenta de la necesidad de nuevas posibilidades, iremos desarrollándolas. Estamos en la obligación de proteger a los nuevos actores económicos. Todavía hay mucho camino por andar”.

El vicepresidente del Banco Central de Cuba, Alberto Quiñones, comentó que cuando las personas conocieron la medida, se dio inicialmente un nivel más alto de extracción de efectivo de los cajeros. “Queremos que las personas puedan acceder a los cajeros y satisfagan sus necesidades”, dijo, y reiteró que a raíz de la medida anunciada “hay más operaciones en la red de cajeros automáticos”.

También reconoció que “hoy nos faltan cajeros en 100 municipios”.

Sostuvo que esta bancarización no tiene como eje central los cajeros automáticos. “La importancia de esta tarea está en la gradualidad. Donde no estén creadas las condiciones, la prioridad es crearlas, con el apoyo de los gobiernos locales. Debemos crear en cada comunidad un ecosistema digital. Donde haya cajeros automáticos, con los cajeros. Donde no haya, con otros medios digitales que se han explicado anteriormente.

“La esencia es cómo acercar más los servicios financieros del país a nuestra población. Es fundamental la participación no solo de las bases municipales, sino también de los Gobiernos territoriales. Hoy no tenemos la visión de que el efectivo va a desaparecer, pero donde podamos establecer el comercio electrónico, donde existan esas posibilidades, lo implementaremos”.

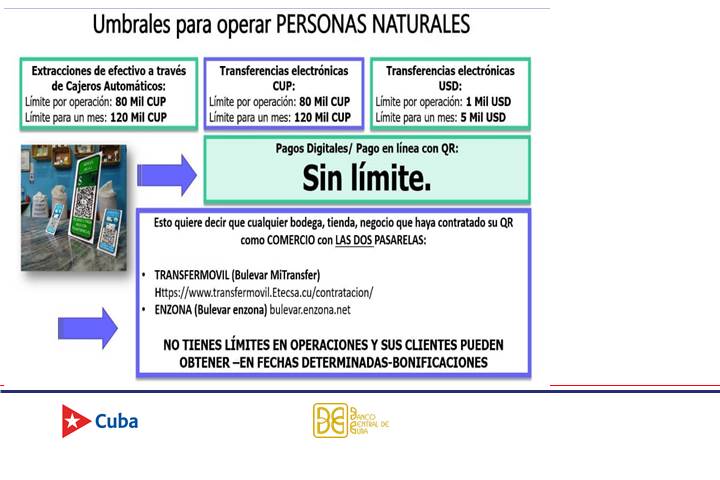

Explicó que el artículo 4 de la resolución establece un límite de 5 000 pesos para los actores económicos.

“Es un proceso gradual. El límite no aplica a las personas naturales, lo que hay que ver las capacidades que tenga cada sucursal. Dentro del proceso gradual, tendremos que crear condiciones donde no existan. El límite de los 5 000 pesos solo es para los actores económicos, insisto”.

El acompañamiento del banco –continuó– parte de las necesidades de sus clientes. “Para las empresas estatales, esta norma va a igualar a los actores económicos. Antes, el límite era de 2 500 pesos solo para los actores estatales, ahora será 5 000. Los umbrales se aplican a personas naturales solamente, que es el límite de 80 000 CUP por operación y 120 000 CUP al mes”.

Sistema bancario apuesta por una mejor organización en el sistema financiero

“El efectivo no desaparece y todos los comercios que ofrecen bienes y servicios podrán seguir cobrando por esta vía”, reiteró el vicepresidente del BNC.

Según aclaró, la norma lo que dicta es que cada uno de estos establecimientos debe garantizar el acceso y uso por la población de los canales de pago electrónicos, y el cliente debe ser el que elija el método que le sea más fácil. “Lo más importante es que sea la población y no el vendedor el que elija el canal de pago”, aclaró.

En este sentido, dijo que en los últimos días muchos comercios que aceptaban los pagos por transferencias los han retirado, o cobran un por ciento para aceptar los pagos por estos canales y eso va en contra de lo que está vigente a partir del sábado.

“La intención que tenemos ahora es conversar, entendernos, pero lo que queremos es avanzar en este proceso, necesario para el país. Los bancos estarán llamando a sus clientes porque es necesario explicar, aclarar las dudas sobre los servicios que hoy ofrece nuestra banca. Estamos hablando de una inclusión financiera y en nuestro país están propicias todas las condiciones para ir en ese camino”, dijo el vicepresidente.

Lo más importante, añadió, es ir avanzando paulatinamente, paso a paso, de una forma gradual, para que sea la población la beneficiaria. “Estamos pensando en la necesidad que tiene el país de tener una banca moderna”.

Sobre el tema de los depósitos en efectivo, dijo que lo principal es la organización en el sistema financiero. “El propósito es ordenar los actores económicos y los tiempos y frecuencia con los que deben depositar los dineros. Se acortan esos tiempos, se precisan”.

Según la norma, todos los clientes del banco que prestan servicios a la población, que venden en efectivo, al otro día deben de depositar el dinero. “Eso va a favor de la seguridad de los establecimientos, para proteger al cliente”.

Esos términos pueden ser conciliados con la empresa transportista que tienen contratos con el Banco Central.

Por otro lado, se da un margen a determinados establecimientos que no manejen grandes cantidades de dinero para que lo hagan antes del quinto día (no más de 100 000 pesos por operaciones de ventas en efectivo).

El viceministro aclaró que el límite de 5 000 pesos es por operación, no por día.

“Se pacta con el banco de qué tamaño es la caja chica de la entidad. Cada transacción o pago que se vaya hacer en efectivo es hasta 5 000 pesos; para más dinero se deben usar transferencias o cheques”, explicó, por su parte, el ministro presidente del BCC.

Eso no quita, dijo, que en la medida en que se vayan creando las condiciones, las cosas que hoy se pagan por caja chica, se hagan por otros instrumentos bancarios. “Hay que avanzar y nunca trabar las transacciones para que los actores económicos se desarrollen”.

Por otro lado, aseguró que se está trabajando para que todos los pagos por concepto de salario sean en tarjetas magnéticas y también están creadas las condiciones para los clientes que las soliciten.

El vicepresidente aclaró que se pueden hacer transacciones de cuentas personales y corrientes. “En este proceso de acompañamiento a los actores económicos los vamos a guiar por donde lo van a hacer por ejemplo los pagos de salarios”.

Por su parte, el ministro presidente reconoció el incremento de operaciones en el sistema bancario. “Se ha rebasado en algunos momentos la capacidad operacional de algunas oficinas. A partir de estas medidas previmos un aumento de operaciones de depósitos en las ventanillas o en las solicitudes de extracción”.

Hemos acordado un grupo de medidas para organizar los flujos de atención a clientes, segmentando la cantidad de cajas que van a atender a los actores económicos separadas de las cajas que van a atender a las personas naturales, quienes van a tener más oportunidades ahora en los cajeros automáticos.

También se organizarán los tiempos de atención a los clientes para evitar las colas. Igual en los depósitos.

“Vamos a acompañar a todos nuestros clientes, pero tenemos el compromiso de no permitir ilegalidades ni indisciplinas. Tenemos los canales de comunicación con los bancos disponibles, abiertos. Durante este tiempo hemos tenido presión en los servicios, la calidad no ha sido la mejor, pero existe el compromiso de los trabajadores bancarios. Vamos a aumentar las capacidades, es un proceso multifactorial y complejo, pero existe el compromiso porque hemos iniciado un proceso irreversible en la economía cubana”.