Novedades sobre la actividad bancaria en el país y decisiones recientemente adoptadas por el Banco Central de Cuba, en consonancia con las transformaciones económicas en nuestra sociedad, fueron dadas a conocer por la presidenta del Banco Popular de Ahorro, el presidente del Banco Metropolitano y el director de la Banca Agropecuaria del Banco de Crédito y Comercio este martes en la Mesa Redonda.

Al iniciar su intervención en el programa radio-televisivo, Tania Fitó Hernández, presidenta del Banco Popular de Ahorro, comentó que el 2021 ha sido todo un reto para el sistema bancario pues a inicios del año comenzó la implementación de la Tarea Ordenamiento; a la vez que, se continuó enfrentando los efectos de la pandemia en el país.

“A pesar de estas condiciones, los trabajadores del sector no paralizaron los servicios y se garantizaron todas las actividades bancarias fundamentales. Es cierto que en determinados momentos se dejaron de ofrecer algunas prestaciones. Se garantizó el pago a jubilados, el salario, así como las extracciones y depósitos de la población”, agregó.

Dijo, además que, dada la situación epidemiológica, hubo que ajustar muchos de los mecanismos de funcionamientos internos del organismo y, junto a los Consejos de Defensa de cada territorio, se buscaron soluciones para garantizar la vitalidad de los servicios.

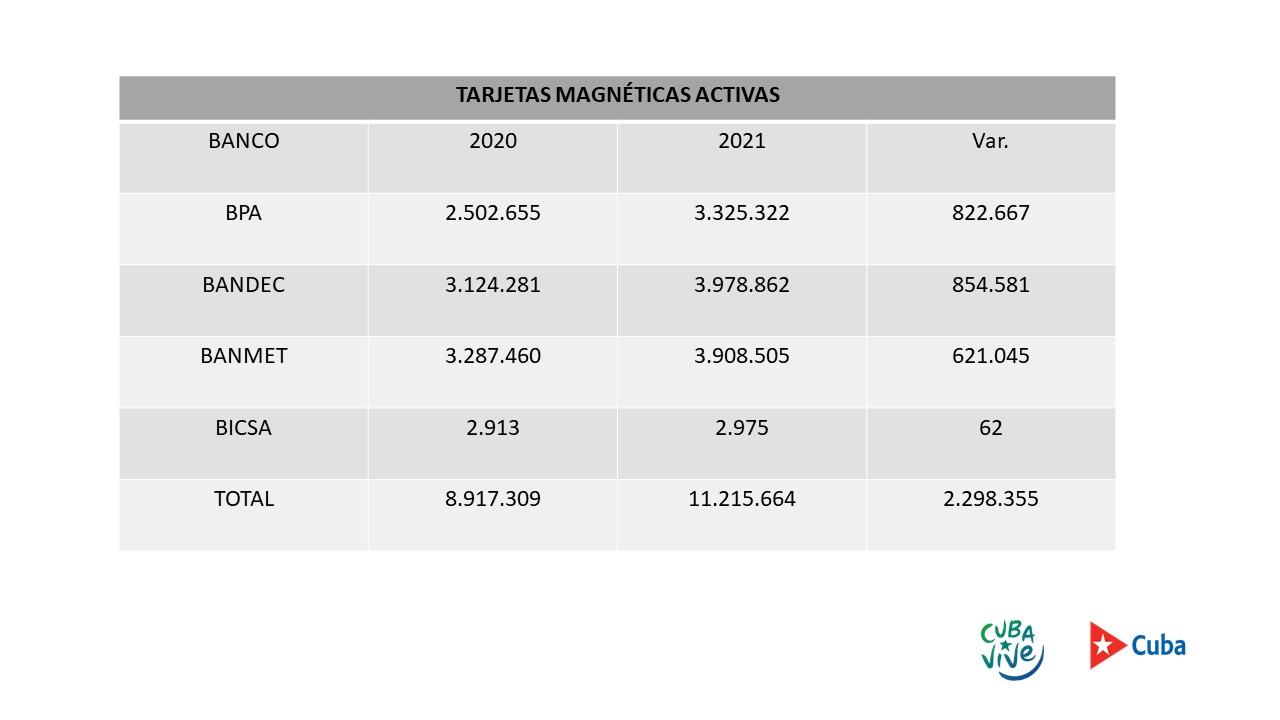

En Cuba ya se han emitido más de 11 millones de tarjetas magnéticas

Hecho con el que coincidió el presidente del Banco Metropolitano (Banmet), Orlando López Garcés, quien dijo además que fue necesario diversificar los servicios, sobre todo con una mayor emisión de tarjetas de banda magnética.

“Si comparamos el año 2020 con el 2021 se aprecia que se han emitido más de 2 200 000 tarjetas, y pasamos de elaborar unas 800 a más de 6 000 diarias. Este mayor número de medios de pago nos permitió avanzar en la bancarización de la población y con ellos hacer mayor uso de los canales electrónicos”, sostuvo.

Para lograr este objetivo, explicó, se permitió primeramente la solicitud de las mismas mediante correo electrónico, y más adelante se incorporó a la plataforma Transfermóvil la solicitud.

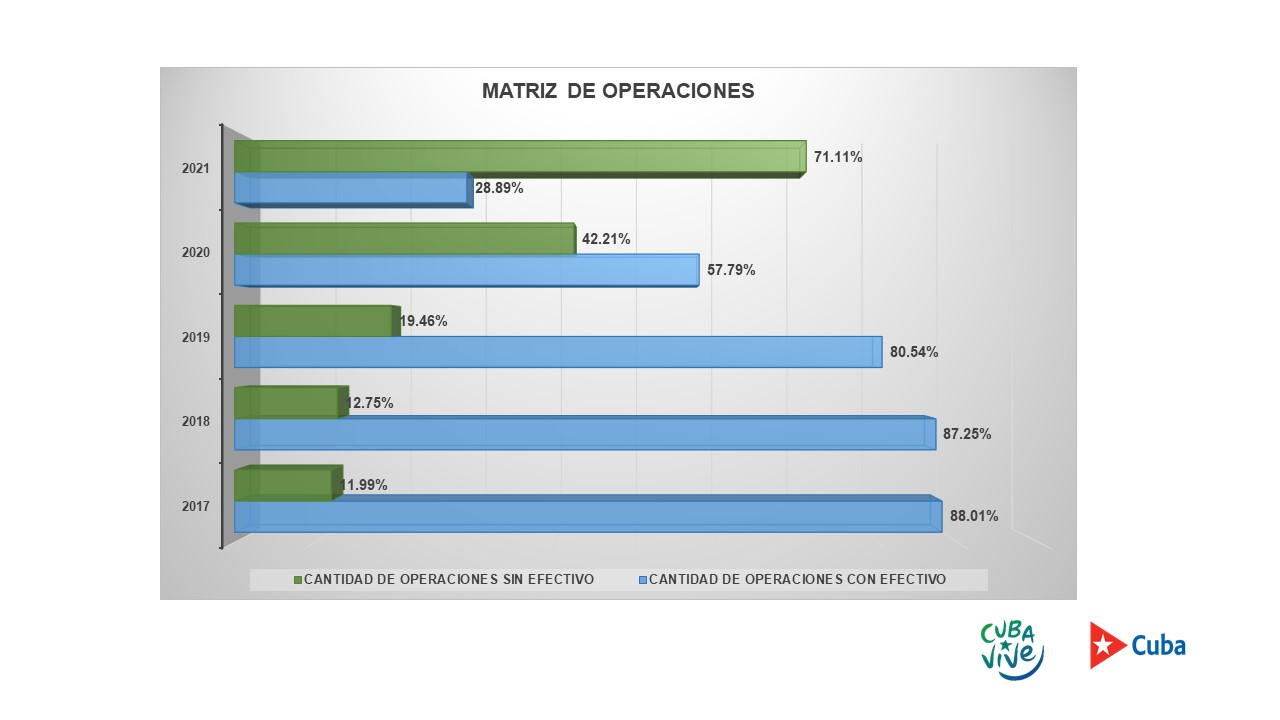

Destacó además que mientras que en el 2020 se realizaban unas 49 000 000 de operaciones, esta cifra asciende ya a 160 000 000 a través de las vías electrónicas.

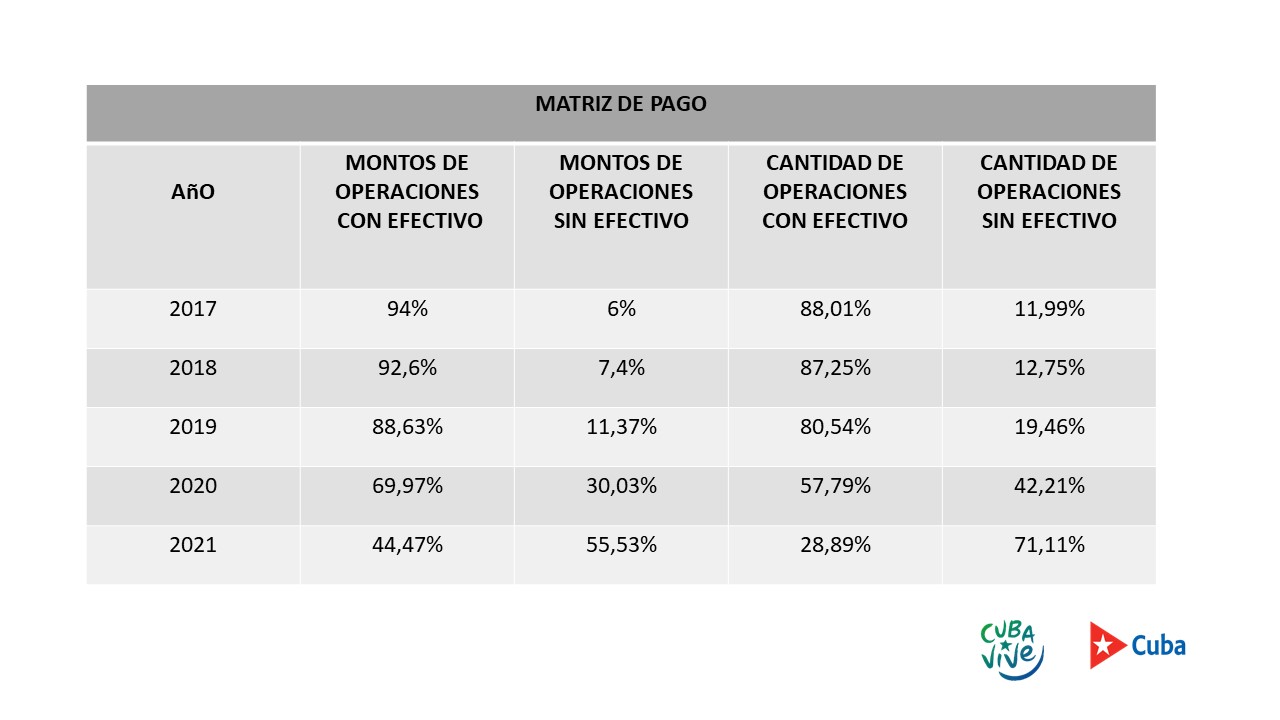

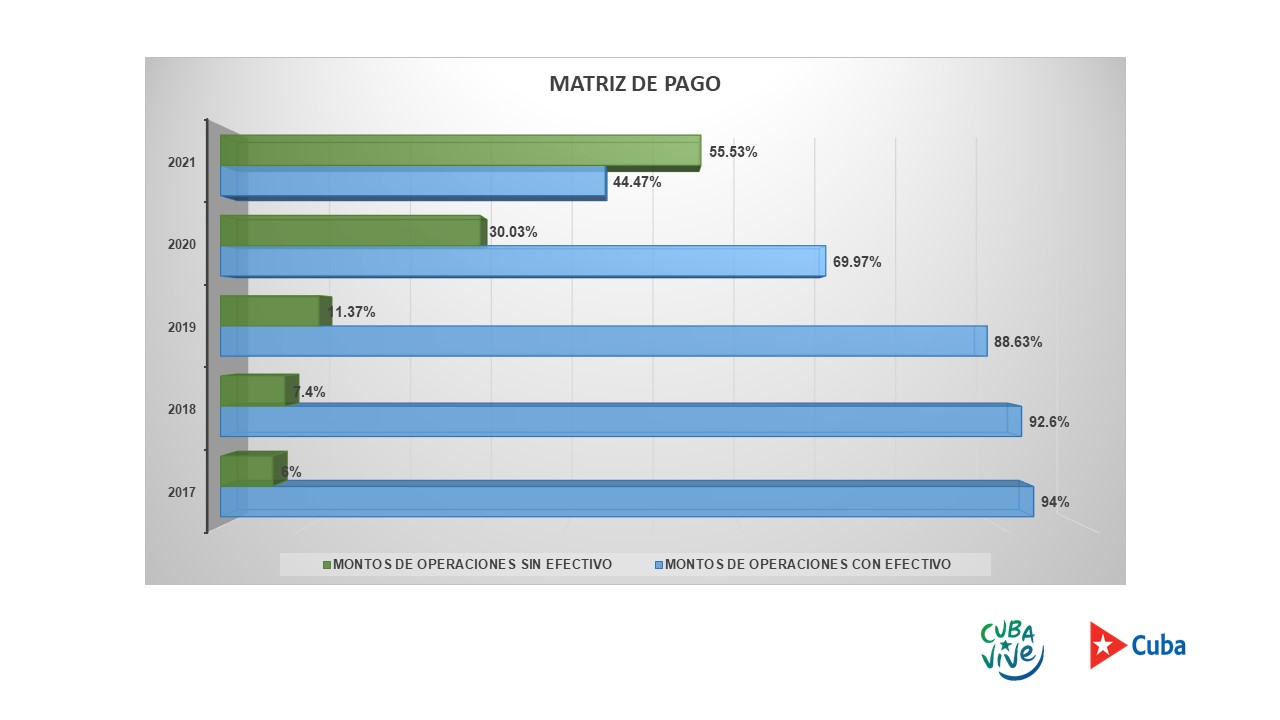

“En Cuba ya se han emitido 11 2000 000 de tarjetas. Igualmente debemos decir que el 70% de las operaciones que se realizan hoy en el sistema bancario son electrónicas y por tanto no media el efectivo. Hay que reconocer en este sentido el papel de las dos pasarelas de pago: Enzona y Transfermóvil”.

El presidente del Banmet advirtió que el principal objetivo es continuar disminuyendo “la curva del pago con efectivo” en cuanto al monto de operaciones. No obstante, reconoció que la gran dificultad es la cantidad de dinero en papel que demanda la población para poder ejecutar los pagos en la vida cotidiana.

Igualmente reconoció que existen grandes dificultades con los cajeros automáticos. De los 890 dispositivos instalados en toda la nación, dijo, sin contar los que están en La Habana, solo hay presencia en 55 municipios del país por lo que resulta más que insuficiente.

“En el caso de La Habana, hay 136 equipos totalmente obsoletos y diariamente aparecen 76 apagados o rotos. En total son unos 140 con afectaciones. Lamentablemente debemos reconocer que no hay a la vista una solución para decir que vayamos a instalar nuevos equipos. Estamos trabajando con la industria nacional para reparar los que están afectados”, acotó.

Entre los paliativos a esta situación, valoró el directivo, se encuentra que una mayor cantidad de establecientes introduzcan pagos electrónicos en sus servicios. “En el caso de La Habana hemos permitido que las personas hagan sus operaciones dentro de los bancos y Cadecas. Así mismo se extendió en algunos lugares los horarios de apertura al domingo”.

Significó también la puesta en marcha de la llamada “caja extra”, un servicio que se está aplicando en 83 establecimientos “como una alternativa a la situación que nosotros tenemos.”

“Para aquellos establecimientos que disponen de efectivo y manejan efectivo es una alternativa inmediata que no solamente es aplicable al comercio, nosotros iremos incorporando otras entidades en la misma medida que ellos estén dispuestos”.

En el caso del sistema empresarial se le da mayor impulso a la llamada banca remota, mecanismo expedito para hacer sus operaciones y evitar visitar el Banco.

Novedades crediticias y de las cuentas de ahorro

Tres nuevos productos para estimular la apertura de cuentas de ahorro están disponibles en las sucursales bancarias, dio a conocer Tania Fitó Hernández, presidenta del Banco Popular de Ahorro.

Según explicó la primera oferta está relacionado con la jubilación. “Este producto es muy atractivo porque eso está dirigido a personas entre 50 y 60 años. Entre las condiciones necesarias, estas cuentas deben estar abiertas por 10 años y devengan una tasa de interés de un 7%”.

Entre los otros requisitos que deben tener un saldo mínimo de 100 pesos para la apertura de la cuenta. “Esto es una combinación entre las cuentas de depósitos a plazo fijo y las cuentas de formación de fondo que hoy tenemos como servicios de hace ya bastante tiempo”.

Explicó que los descuentos se realizan por nómina, “lo que también es una facilidad, ya que las personas no tienen que ir al banco a hacer los depósitos”.

Otro de las novedades, es la apertura de cuentas para las vacaciones. Este servicio, tiene un saldo mínimo de 200 pesos y la persona que lo solicita la abre por un periodo de un año con una tasa de interés de un 4%.

“En el caso de que las personas lo interrumpan la tase de interés baja a un 0,5% como una cuenta de ahorro normal a la vista”.

En el caso del sector de pequeños agricultores y trabajadores por cuenta propia desde su cuenta corriente se pueda abrir un depósito a plazo fijo de forma automática.

“Las personas que desarrollan estas actividades pueden, a partir de su cuenta corriente, determinar cuál es el saldo promedio con el que ellos van a operar y cuando llegue a ese saldo promedio y a un importe máximo de 10 000 pesos automáticamente el banco le hace la apertura de un depósito a plazo fijo por el término que la persona haya pactado con la institución, que puede ser desde 3 meses hasta 6 años”

Más adelante al comentar sobre los créditos al consumo, la funcionaria reconoció que era algo que la población cubana hace mucho tiempo estaba solicitando. Aunque ahora no están ahora todas las ofertas para que la población acuda a este tipo de crédito, ya el sistema bancario está preparado para ofertar este servicio”.

Explicó que este crédito se diferencia del resto, en tanto es un fondo que es soportado sobre tarjeta magnética. “La diferencia que existe entre las ventas a plazos que hoy tiene el comercio y los créditos bancarios es que las ventas a plazos se pagan dentro de un término de un año y además tienen que dar un anticipo de acuerdo al precio que tenga el producto que van a adquirir”

En el caso de los créditos al consumo, el Banco financia hasta el 100% de este artículo y no tiene que ser por el término de un año, pues esta depende de la capacidad de pago que tenga esa persona.

Además de estas ofertas, el sector bancario mantiene el resto de los créditos e incorpora uno relacionado para la adquisición de paneles solares.

Se mantienen igualmente los financiamientos para construcción, la televisión digital y para la compra de los módulos de cocción.

Banca de Fomento Agrícola ya ha entregado 735 millones de pesos

De acuerdo a Manuel Raimundo Tejeda Díaz, Director de Banca Agropecuaria del Banco de Crédito y Comercio, desde el primero de septiembre de este año ya funciona en el país la Banca de Fomento Agrícola, una de las medidas más atractivas para el desarrollo del sector en Cuba. En este caso, el mecanismo crediticio inició con 1800 millones de pesos disponibles para utilizar durante el resto del actual año.

Aunque esta herramienta es administrada por BANDEC, todas las instituciones bancarias del país tienen la opción de acceder a ella. En todos los casos, la tasa de interés para los créditos vinculados a la producción es de solo 1.5 por ciento. Asimismo, para los préstamos relacionados con las inversiones la tasa es del 2 por ciento.

“Otra ventaja es que los productores solo asumen el pago del 50 por ciento de la tasa de interés y la prima del seguro. Asimismo, para acceder a este financiamiento no se exige la misma cantidad de garantías bancarias requeridas para otros créditos”, explicó.

Manuel Raimundo Tejeda señaló a la inmediatez como otro de los beneficios de este financiamiento. Aunque los análisis previos sugerían una demora de una semana entre la solicitud y la entrega, se han dado casos en que el campesino recibe el dinero el mismo día que lo solicita.

Entre los principales renglones beneficiados con esta política aparecen los cultivos de arroz, plátano, yuca y guayaba, así como la ganadería vacuna y porcina. En días recientes se han incorporado los frijoles, la papa, el tomate y los sembrados en casa protegidas. “Hasta el 22 de noviembre ya se han beneficiado 287 productores o formas productivas, quienes ya recibieron 735 millones de pesos”.

El Director de Banca Agropecuaria del Banco de Crédito y Comercio apuntó que en las últimas semanas se ha hecho un fuerte trabajo de divulgación en las provincias, páralo cual es una ventaja la cohesión lograda con entidades rectoras de la actividad agropecuaria en el país.

Respecto a los créditos tradicionales para el sector campesino, el directivo explicó que todos se mantienen. No obstante, se toman medidas para optimizarlos, como la ampliación de los plazos de pago y la fijación de una tasa de interés promedio del cinco por ciento. “En estos casos los productores también asumen el 50 por ciento de estos pagos y los de la prima del seguro”.

Caja extra: Una opción que debe crecer

Respecto al proyecto de Caja Extra, una novedosa experiencia que se pone en práctica en La Habana para extraer efectivo de las tarjetas magnéticas en algunos establecimientos comerciales, Orlando López Garcés, Presidente del Banco Metropolitano, explicó que es una alternativa con amplias opciones de crecimiento.

“Muchas entidades tienen una cantidad de efectivo durante el día, o que deben depositar al final de la jornada, así que esta alternativa también los beneficia a ellos”, valoró.

De igual modo, aseguró que el servicio es una posibilidad real de vencer las limitaciones para colocar nuevos cajeros automáticos. Además de La Habana, otras provincias del país próximamente se deben sumar a esta experiencia.

Presidenta del Banco Popular de Ahorro: “No estamos satisfechos con los servicios”

Al valorar el trabajo durante los últimos meses, Tania Fitó Hernández, Presidenta del Banco Popular de Ahorro, aseguró que todavía queda mucho por hacer para brindar un mejor servicio.

“Estamos revisando y creando estrategias para buscar alternativas y reducir los documentos en cada operación. También abogamos por la capacitación constante del personal y por incrementar las operaciones a través de los canales electrónicos de pago”, agregó.

Sobre este último asunto, pidió el apoyo de la población a la hora de utilizar estas vías digitales. “Tenemos algunos problemas con personas que se equivocan y transfieren dinero de una tarjeta en MLC a una en moneda nacional, cuando lo que desean es hacerlo entre tarjetas destinadas a la primera moneda. Estamos solucionando esos problemas, pero pedimos que las personas lean las alertas que ya estamos agregando en aplicaciones como Transfermóvil”, concluyó.